Instala la aplicación

Cómo instalar la aplicación en iOS

A continuación, siga el video para ver cómo instalar este sitio como una aplicación web en su pantalla de inicio.

Nota: This feature may not be available in some browsers.

Estás utilizando un navegador obsoleto. Puede que este u otros sitios no se muestren correctamente.

Debes actualizarlo o utilizar un navegador alternativo.

Debes actualizarlo o utilizar un navegador alternativo.

SPDR® S&P US Dividend Aristocrats UCITS ETF Dis (EUR) | SPYD

- Iniciador del tema Miguel

- Fecha de inicio

joseluis

Member

Este es el ETF disponible en Europa, pero hay otro en USA de aristócratas, pero que sigue otras empresas, en concreto el siguiente índice:

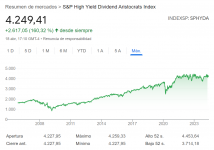

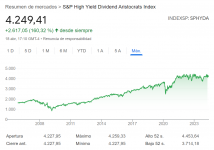

Sin embargo, no está disponible en Europa. En Interactive Brokers existe, pero no permite su adquisición desde España. El que está disponible aquí sigue el índice que se indica a continuación:

Sin embargo, no está disponible en Europa. En Interactive Brokers existe, pero no permite su adquisición desde España. El que está disponible aquí sigue el índice que se indica a continuación:

GerTemp

New member

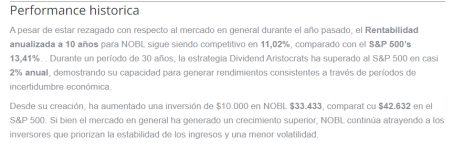

Este ETF lo tiene que tener todo el mundo en su cartera, porque a largo plazo tiene una rentabilidad superior al 12%

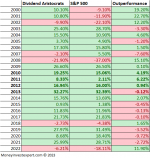

Ver el archivos adjunto 156

No es mejor este otro ETF? Parece que da más rentabilidad.

Fidelity US Quality Income UCITS ETF Inc (EUR) ETF | IE00BYXVGX24

Fidelity US Quality Income UCITS ETF Inc (EUR) - ETF - Fondo Cotizado - Ratings Morningstar, análisis, rentabilidades y gráficos

Mono

Well-known member

Es el Eurostoxx600 ahora no sé el etf o fondo indexado . Tiene que haber algo similar¿Cual es el equivalente al SPY (SP500 normal) aquí en Europa?, ósea de acumulación para pagar menos impuestos y comisiones, que sea de Frankfort-xetra. Gracias.

Polindexat

Member

No es mejor este otro ETF? Parece que da más rentabilidad.

Fidelity US Quality Income UCITS ETF Inc (EUR) ETF | IE00BYXVGX24

Fidelity US Quality Income UCITS ETF Inc (EUR) - ETF - Fondo Cotizado - Ratings Morningstar, análisis, rentabilidades y gráficoswww.morningstar.es

Al medio día he creado un tema de este ETF, por si alguien pudiese aportar info relevante. ¡Gracias!

Polindexat

Member

¿Cómo se pueden ver las correlaciones para comparar fondos?Saca la correlación de ese índice con el sp500 y verás como es casi idéntica. Tienes que meter desde el 2000

En finect puedes comparar fondos, etf y planes de pensiones¿Cómo se pueden ver las correlaciones para comparar fondos?

Polindexat

Member

¿Otra web que no sea Finect? Cuando comparo algunos fondos, no aparece la correlación entre estos.

Mono

Well-known member

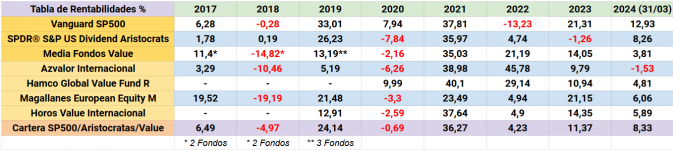

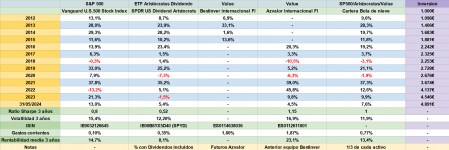

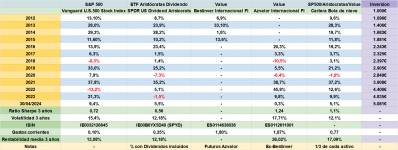

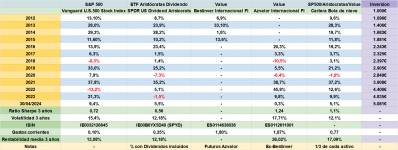

Del 2000 al 2012 lo gano por goleada. con 1/3 en AZ Internacional el 2022 hubieras ganado dinero,Ver el archivos adjunto 230

Donde se nota la descorrelación a favor de aristócratas con el SP500 es los años duros como las crisis de las punto.com (2000, 2001,2002), crisis del 2008 y los siguientes años de recuperación, guerra de Ucrania e inflación (2022)

El AZ en myinvestor es ES0112611001? Estoy estudiándola y me gusta.

IE0031786696 vanguard emerging que os parece?

IE0031786696 vanguard emerging que os parece?

Del 2000 al 2012 lo gano por goleada. con 1/3 en AZ Internacional el 2022 hubieras ganado dinero,

Mono

Well-known member

Y bastante además. Y con ese 1/3 invertido en los 4 fondos value (Horos, Magallanes, Azvalor y Hamco) en 2022 también se habría ganado, un 4,23%

Ver el archivos adjunto 231

Como se observa se reduce mucho el drawdown, y la volatilidad. Además aumentas el Ratio Sharpe. Además si pones la decada mala del sp500 la del 2000 a 2010 verás como habrías sacado más de un 70% no solo hay que mirar estos últimos años que han beneficiado al sp500, sino lo que va a suceder en el futuro, que lo más normal es que el sp500 se quede plano.

Mono

Well-known member

Y bastante además. Y con ese 1/3 invertido en los 4 fondos value (Horos, Magallanes, Azvalor y Hamco) en 2022 también se habría ganado, un 4,23%

Ver el archivos adjunto 231

La rentabilidad anualizada del periodo es un 9.96% y el peor año pierdes un 5%. Como se observa todo confluye al 9,5% de media.... si los próximos 10 años el sp500 no subiera, el Value y el ETF Aristocratas si que lo haría.

equilibrado

Member

SPDR S&P Global Div Aristocrats UCITS ETF (IE00B9CQXS71)

Un saludo para todos, me llamo Félix y esta es la primera vez que intervengo en el foro.

Antes de nada agradecerle a Miguel su generosidad por compartir con todos nosotros sus conocimientos y sus proyectos, los cuales me parecen muy interesantes.

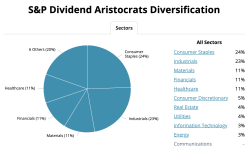

Por la parte que me toca a día de hoy me limito a seguir todo lo referente a la cartera de fondos y es aquí donde me surge la duda respecto a si el ETF SPDR S&P US Dividend Aristocrats UCITS ETF, encaja realmente en lo que sería un ETF de Aristócratas del dividendo. Mis razones para no tenerlo claro y exponerlo aquí a ver qué opináis serían las siguientes:

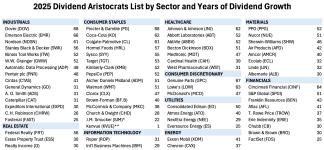

- Cuando buscas que índice replica este ETF ves que está replicando el S&P High Yield Dividend Aristocrats Index, el cual está diseñado para medir el desempeño de las empresas dentro del S&P Composite 1500 que han seguido una política de dividendos administrados de aumentar consistentemente los dividendos cada año durante al menos 20 años. Y a su vez el El S&P Composite 1500 combina tres índices principales, el S&P 500, el S&P MidCap 400 y el S&P SmallCap 600 para abarcar aproximadamente 90% de la capitalización de mercado de EE.UU. Resumiendo, no es exactamente lo que entendemos como los Aristócratas del dividendo, ni por años consecutivos de crecimiento del dividendo (aunque 20 años siguen siendo muchos años), ni porque no todas las empresas son de gran capitalización (hay también de mediana y pequeña). Esto por un lado.

- La otra duda que me surge es por el componente “High Yield”, corregirme si me equivoco, pero entiendo que se refiere a que además son empresas con un alto dividendo. En el caso que sea así, y no esté yo equivocado en este punto, en este caso podemos encontrarnos dentro del ETF con empresas con una cotización en tendencia alcista y con un generoso dividendo pero también nos podemos encontrar con empresas que han entrado en una tendencia bajista, lo que hace que su dividendo suba, pudiendo entrando así a formar parte del indice. Es decir, se estaríamos también comprando un porcentaje de acciones en tendencia bajista. Lo que en nuestro caso, podría afectar a la rentabilidad del ETF. El caso es que miro las diez primeras posiciones del ETF y dentro de las cuatro primeras, tres, encajarían en este tipo de empresas 3M, Realty Income y T Row Price.

Me pregunto si estas diferencias nos alejarían mucho de lo que podríamos esperar invirtiendo en un ETF de Aristócratas del dividendo puro (empresas del s&p 500, al menos 25 años aumentando dividendo y no necesariamente con high yild). Llevaba tiempo con ganas de compartir estas dudas en el foro a ver qué opináis. Un saludo.

Antes de nada agradecerle a Miguel su generosidad por compartir con todos nosotros sus conocimientos y sus proyectos, los cuales me parecen muy interesantes.

Por la parte que me toca a día de hoy me limito a seguir todo lo referente a la cartera de fondos y es aquí donde me surge la duda respecto a si el ETF SPDR S&P US Dividend Aristocrats UCITS ETF, encaja realmente en lo que sería un ETF de Aristócratas del dividendo. Mis razones para no tenerlo claro y exponerlo aquí a ver qué opináis serían las siguientes:

- Cuando buscas que índice replica este ETF ves que está replicando el S&P High Yield Dividend Aristocrats Index, el cual está diseñado para medir el desempeño de las empresas dentro del S&P Composite 1500 que han seguido una política de dividendos administrados de aumentar consistentemente los dividendos cada año durante al menos 20 años. Y a su vez el El S&P Composite 1500 combina tres índices principales, el S&P 500, el S&P MidCap 400 y el S&P SmallCap 600 para abarcar aproximadamente 90% de la capitalización de mercado de EE.UU. Resumiendo, no es exactamente lo que entendemos como los Aristócratas del dividendo, ni por años consecutivos de crecimiento del dividendo (aunque 20 años siguen siendo muchos años), ni porque no todas las empresas son de gran capitalización (hay también de mediana y pequeña). Esto por un lado.

- La otra duda que me surge es por el componente “High Yield”, corregirme si me equivoco, pero entiendo que se refiere a que además son empresas con un alto dividendo. En el caso que sea así, y no esté yo equivocado en este punto, en este caso podemos encontrarnos dentro del ETF con empresas con una cotización en tendencia alcista y con un generoso dividendo pero también nos podemos encontrar con empresas que han entrado en una tendencia bajista, lo que hace que su dividendo suba, pudiendo entrando así a formar parte del indice. Es decir, se estaríamos también comprando un porcentaje de acciones en tendencia bajista. Lo que en nuestro caso, podría afectar a la rentabilidad del ETF. El caso es que miro las diez primeras posiciones del ETF y dentro de las cuatro primeras, tres, encajarían en este tipo de empresas 3M, Realty Income y T Row Price.

Me pregunto si estas diferencias nos alejarían mucho de lo que podríamos esperar invirtiendo en un ETF de Aristócratas del dividendo puro (empresas del s&p 500, al menos 25 años aumentando dividendo y no necesariamente con high yild). Llevaba tiempo con ganas de compartir estas dudas en el foro a ver qué opináis. Un saludo.

Esto es como quedaría la Cartera "Bola de Nieve" utilizando 1/3 de SP500, 1/3 de Aristócratas del Dividendo y 1/3 de Value (Azvalor Internacional FI) desde la fecha de creación del ETF Aristócratas (2011). Antes de 2016 se utilizan los datos de Bestinver Internacional (equipo de Azvalor) para la parte de Value.

Esto es como quedaría la Cartera "Bola de Nieve" utilizando 1/3 de SP500, 1/3 de Aristócratas del Dividendo y 1/3 de Value (Azvalor Internacional FI) desde la fecha de creación del ETF Aristócratas (2011). Antes de 2016 se utilizan los datos de Bestinver Internacional (equipo de Azvalor) para la parte de Value.

Ver el archivos adjunto 252

Muy buen trabajo, gracias por la información se ve que se multiplica el dinero por 5 y solo se pierde en el 2020

Mejor Myinvestor está todo, menos el etf aristocratas que yo lo tengo en Trade RepublicMuchas gracias por el trabajo!! Una duda, para empezar con la creación de esa cartera ¿prefeririáis Revolut o Myinvestor? Creo que ambas plataformas ofrecen estos productos, pero no sé si tiene alguna ventaja Myinvestor respecto a Revolut o viceversa.

Gracias!

Perdona pero creo que ahí hay algún error, al menos, en 2018 y 2020 en la columna de Bola de Nieve, ya que las medias si vas a un tercio con cada uno no cuadran.Esto es como quedaría la Cartera "Bola de Nieve" utilizando 1/3 de SP500, 1/3 de Aristócratas del Dividendo y 1/3 de Value (Azvalor Internacional FI) desde la fecha de creación del ETF Aristócratas (2011). Antes de 2016 se utilizan los datos de Bestinver Internacional (equipo de Azvalor) para la parte de Value.

Ver el archivos adjunto 252

Gracias, a ver si Javi nos aclara los resultados.Perdona pero creo que ahí hay algún error, al menos, en 2018 y 2020 en la columna de Bola de Nieve, ya que las medias si vas a un tercio con cada uno no cuadran.

Un saludo.

Por ejemplo para una inversión del 75% de tu patrimonio de 6 cifras (o gran parte de el) de cara al largo plazo con una estrategia de mantener haciendo aportaciones periódicas por ejemplo en el ETF de S&P 500 y ETF Aristócratas ¿qué broker preferís uno nacional tipo Myinvestor, ING, Renta4 o uno extranjero tipo Degiro, IBKR, Trade Republic, etc aunque sea más barato?

Mono

Well-known member

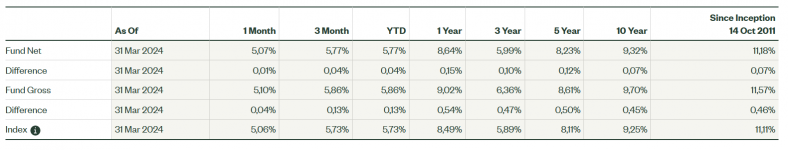

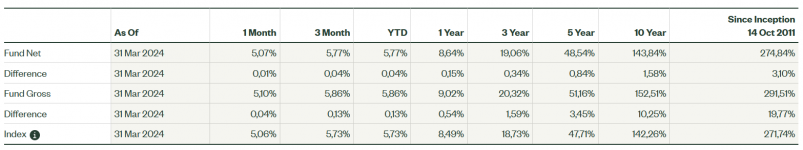

Sorprendente la rentabilidad de este ETFOtro ETF que invierte globalmente en dividendos crecientes de empresas de calidad.

WisdomTree Global Quality Dividend Growth UCITS ETF - USD Acc (EUR) | WTEM

Tomario

New member

Perdón si hago una pregunta absurda. El ETF de arisotocratas en de distribucción logicamente. No se peirde mucho con esto? Lo que dan por dividendos lo reinvertis inmeditamente en el mismo fondo ? y de todos modos hay que pasar por hacienda si o si no?. y una última pregunta este ETf sería el que sustituye en una cartera permanente a los bonos?

Este es mi nivel, espero ir mejorando

Gracias!

Este es mi nivel, espero ir mejorando

Gracias!

Tomario

New member

Perdón de neuvo. De donde se obtiene esa tabla del rentablidades de Aristocrats?. En los años iniciales creo que ese ETF no exisitia. Y se la he pedido por IA y me ha hecho una tabla disitnta a esa. No se , a mi me sigue pareciendo bastante correlacionado con el S%P 500. y eso me dice la IA por cierto. Segun esta tabla si parece descorrelacionado en los años 2000 y 2001 pero es que eso valores estan sacados de manera retorspectiva no?. y segun la IA a mi me dice que en el año 2000 si tiene 10.2 pero es que el 2001 me pone -5,7 y el 2002 -22,1 !.valores bastates disitntos a los de esta tabla. Lo que no se si se tiene en cuenta los dividendos. Que podrían ser un 2% más ? . Me gusta esa especie de cartera de "resiliente" que se propone en el foro pero no acabo de captar el sentido de este ETF. De ahí mis dudas. Muchas gracias por adelantado!Ver el archivos adjunto 230

Donde se nota la descorrelación a favor de aristócratas con el SP500 es los años duros como las crisis de las punto.com (2000, 2001,2002), crisis del 2008 y los siguientes años de recuperación, guerra de Ucrania e inflación (2022)

aluisgarcia

New member

Pregunta pues, cúal es la cartera de Fondos indexados recomendada ? Ya se que estos se mantienen y no se venden. Pero así como tenemos la del mono, me queda la duda cuál es la cartera de fondos indexados recomendados y qué broker se puede usar, si vale el IBKR mejor que mejor.

Muchas gracias

Muchas gracias

SimonBelmont

New member

Misma duda. No hay de acc?Perdón si hago una pregunta absurda. El ETF de arisotocratas en de distribucción logicamente. No se peirde mucho con esto? Lo que dan por dividendos lo reinvertis inmeditamente en el mismo fondo ? y de todos modos hay que pasar por hacienda si o si no?. y una última pregunta este ETf sería el que sustituye en una cartera permanente a los bonos?

Este es mi nivel, espero ir mejorando

Gracias!

Y gracias por toda la información y ayuda que prestáis. Un 10!

Última edición:

Mono

Well-known member

Los dividendos son solo un 2%, es decir pagas 0.4% a hacienda. Es muy poco, sería mejor que no los distribuyera pero tener un índice que durante la decada del 2000 subió de media anual un 10% en lugar de un 3% que subió el sp500 vale la pena tenerlo. Te protege de las caídas.Perdón si hago una pregunta absurda. El ETF de arisotocratas en de distribucción logicamente. No se peirde mucho con esto? Lo que dan por dividendos lo reinvertis inmeditamente en el mismo fondo ? y de todos modos hay que pasar por hacienda si o si no?. y una última pregunta este ETf sería el que sustituye en una cartera permanente a los bonos?

Este es mi nivel, espero ir mejorando

Gracias!

Mono

Well-known member

En USA existe muchos años, busca etfs americanos y comparalo con el Español.Perdón de neuvo. De donde se obtiene esa tabla del rentablidades de Aristocrats?. En los años iniciales creo que ese ETF no exisitia. Y se la he pedido por IA y me ha hecho una tabla disitnta a esa. No se , a mi me sigue pareciendo bastante correlacionado con el S%P 500. y eso me dice la IA por cierto. Segun esta tabla si parece descorrelacionado en los años 2000 y 2001 pero es que eso valores estan sacados de manera retorspectiva no?. y segun la IA a mi me dice que en el año 2000 si tiene 10.2 pero es que el 2001 me pone -5,7 y el 2002 -22,1 !.valores bastates disitntos a los de esta tabla. Lo que no se si se tiene en cuenta los dividendos. Que podrían ser un 2% más ? . Me gusta esa especie de cartera de "resiliente" que se propone en el foro pero no acabo de captar el sentido de este ETF. De ahí mis dudas. Muchas gracias por adelantado!

Mono

Well-known member

Los que ponen en la tabla, y estamos comprandolos en Myinvestor.Pregunta pues, cúal es la cartera de Fondos indexados recomendada ? Ya se que estos se mantienen y no se venden. Pero así como tenemos la del mono, me queda la duda cuál es la cartera de fondos indexados recomendados y qué broker se puede usar, si vale el IBKR mejor que mejor.

Muchas gracias

La cartera del mono se hace en 1 a 2 años, los fondos indexados es para muchos años... son cosas distintas.

Mono

Well-known member

Nos indexamos a fondos que replican indices: S&P500, MSCI World, Value (AZ Valor, Hamco,Magallanes y Horos) y ETF Aristrocatas del dividendo.Misma duda. No hay de acc?

Y gracias por toda la información y ayuda que prestáis. Un 10!

Saludos.

Atila

Active member

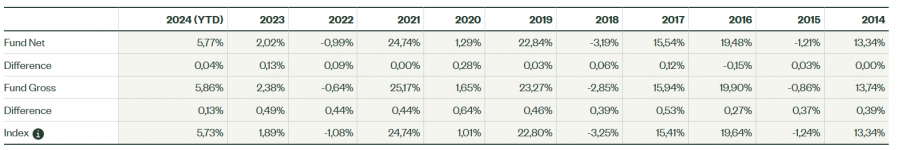

Estos datos no concuerdan con los de morningstarVer el archivos adjunto 230

Donde se nota la descorrelación a favor de aristócratas con el SP500 es los años duros como las crisis de las punto.com (2000, 2001,2002), crisis del 2008 y los siguientes años de recuperación, guerra de Ucrania e inflación (2022)

Esos datos son el porcentaje del índice y son en dólares, normal que no coincida con los datos del ETF en euros en MorningstarEstos datos no concuerdan con los de morningstar

Atila

Active member

Muy interesante informe sobre este etf.

www.morningstar.es

www.morningstar.es

19 aristócratas americanos del dividendo a tener en el radar

El índice S&P 500 Dividend Aristocrats combina resultados a largo plazo con versatilidad.

Paco

New member

Estoy de acuerdo, qué bien poder conocer con más detalle la composición de este valor, yo lo tengoMuy interesante informe sobre este etf.

19 aristócratas americanos del dividendo a tener en el radar

El índice S&P 500 Dividend Aristocrats combina resultados a largo plazo con versatilidad.www.morningstar.es

Gracias por la información

Atila

Active member

Pues no veo mucho sentido a eso que comentas.Lo que me han dicho que si replicas las acciones por fuera , recuperas más dividendos que si lo haces con el ETF .

Sabéis algo ?

1. Si compras acciones usa, al pagar dividendos y tienes el wen8, pagas un 15% de retención que al final se devuelve al hacer la declaración de la renta por doble imposición.

2. En el caso mío del etf, curiosamente no me han cobrado retención desde que estoy dentro, el verano pasado. Ignoro el motivo, no es un etf sintético, es de réplica física perfecta.

Tampoco son cfds, compro unidades enteras, con lo cual hay que descartarlo, máxime cuando aunque los hagas mediante cfds al ser activos fraccionados, se paga igualmente el dividendo acorde a tu fracción comprada.

3.Seguramente se confundan con los etfs de acumulación, al que las empresas pagan los dividendos directamente a la gestora, la cual los reinvierte automáticamente, descontando los impuestos pagados al recibir dichos dividendos.

Me imagino que le cobrarán a la gestora SPDR, (State Street Global Advisors ) emisora de este etf, un 15% de impuestos al ser americanas las acciones.

Al tener la residencia fiscal en Irlanda, me imagino que se descontará este porcentaje por doble imposición, y se pagarán los impuestos a los dividendos que haya en ese país.

Última edición:

Archivos adjuntos

Puede ser.Lo que me han dicho que si replicas las acciones por fuera , recuperas más dividendos que si lo haces con el ETF .

Sabéis algo ?

La retención en origen no se puede recuperar cuando es el ETF el que cobra el dividendo y lo reparte, igual que con un fondo de inversión de distribución.

Para el inversor particular que compra las acciones individuales en la doble imposición el cobro de dividendos se grava dos veces. Una en el país de origen (donde está la empresa en la que inviertes) y otro en el país de destino (donde haces la renta). La fiscalidad de los dividendos extranjeros permite recuperar retención en origen al hacer la renta del inversor particular siempre que exista un acuerdo entre países para evitar la doble imposición. Entre España y USA hay un acuerdo entre países para esa recuperación que la mayoría de brokers aplican.

opinión de grok :

Podria ser una altenativa al propuesto al inicio de este post? que os parece?

Fidelity US Quality Income UCITS ETF Acc (FUSA)

- ISIN: IE00BYXVGY31

- Índice Replicado: Fidelity US Quality Income, igual que FUSD.

- Tipo: Acumulación (dividendos reinvertidos automáticamente).

- Rendimiento:

- 5 años: 86.18% (acumulado, similar a FUSD).

- YTD (estimado, mayo 2025): ~ -10.24% (basado en FUSD, podría variar ligeramente por reinversión).

- Desde inicio (2017): 137.99%.

- Rendimiento de Dividendos: ~1.99% (reinvertido, no distribuido).

- TER: 0.25%, igual que FUSD.

- Riesgo:

- Volatilidad (5 años): 17.39%.

- Máximo drawdown: -35.30%.

- Ratio Sharpe (5 años): 0.76.

- Composición:

- 110 participaciones, con 29.87% en tecnología.

- Principales posiciones: Apple (6.08%), Microsoft (5.61%), NVIDIA (5.12%).

- EE. UU.: 97.89%; otros países (Suiza, Países Bajos): ~2%.

- Accesibilidad: Cotiza en euros en bolsas europeas (XETRA, Euronext Amsterdam), disponible en brókers como Interactive Brokers o MyInvestor.

- Ventajas:

- Desventajas:

Podria ser una altenativa al propuesto al inicio de este post? que os parece?

SimonBelmont

New member

A ver que comentan los expertos. El otro día indicaron para aristócratas este:

| Myinvestor Dividendos (fondo 20% de fondos gestionado por JPMorgan) |